不動産を持っていると、買い替えたいと思うこともあります。

家族の人数が変わったり、年齢によって別の場所に暮らしたくなる場合もあるでしょう。

ですが、気分で簡単に買い替えをしてしまうと損をすることもあります。

持っている不動産を手放して、新しい不動産を手にするだけだと思っていても、実は意外と費用が掛かることもあります。

今回は、不動産の買い替えで失敗しないための方法をご紹介します。

買い替え前に考えること

不動産の買い替えをする前に、今一度「どうして買い替えたいと思ったのか」をまず考えてみましょう。

おそらく買い替えたいと思うという背景には、今の不動産に対する不満や不便さがあったからだと思います。

マイナスポイントを書き出していき、それは新しい不動産に変えることで解消できるのかも検討してみましょう。

検討が終わっても買い替えは必要だと判断したら、今度は新しい不動産で何を優先すべきなのかが明確になっているので、新しい物件を探すときに便利です。

他にも考えておくべきことがあります。

いつまでに引っ越しをしたいのか、ということも重要です。

終わりが見えていないと、ダラダラとして話が進まなかったり、不動産屋に急かされて慌てて新しい物件の契約をしてしまう可能性もあります。

スケジュールは余裕をもって組んでいきましょう。

あともう一つ大事なことがあります。

もし、不動産の買い替えをしたいと思っている家に1人で住んでいるなら気にしなくてもいいのですが、同居人や家族がいるのであれば、その人たちの了承も得なければいけません。

同居人や家族に対して、何と言って説明をするのかも先に考えておきましょう。

買い替えに必要な費用とは?

不動産の買い替えをする時に必要な費用は何かと聞かれたら、多くの方は新しい不動産の購入費用だと答えます。

確かに一番大きな金額としては、新しい不動産の値段かもしれません。

ですが、それはそこまで気にする必要もなかったりします。

なぜなら、今所有している不動産を売ったお金を購入に充てること

ができるためです。もちろん、売る不動産と買う不動産の金額に開きがある場合は、その費用も考えなければいけませんが、それよりもほかに必ずかかる費用というものがあります。

ではそれ以外にかかる費用とは、どういうものがあるのでしょうか。

まず売却の際の費用があります。不動産を売るだけなのだから、こちら側がお金を受け取るだけというわけにはいきません。

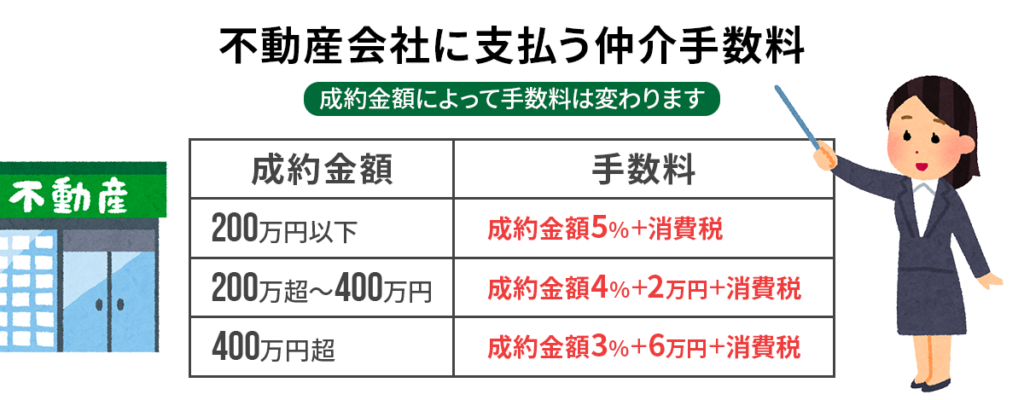

不動産会社に支払う仲介手数料

成約金額によって手数料は変わります。

例えば、200万円以下であれば5%+消費税。

200万~400万円以下であれば4%+2万円+消費税。

400万円以上であれば3%+6万円+消費税です。

これらは宅建業法で定められた数字です。

抵当権の抹消費用:抵当権抹消登記は自分では行なえず、司法書士に頼むのが一般的です。

その時にかかる費用が最大で5万円。

それよりも安い金額になることもあります。

繰り上げ返済の手数料:売却する不動産の住宅ローンが残っている際に必要になります。

繰り上げ返済をする際には手数料がかかる場合がありますが、費用としては2〜3万円程度です。

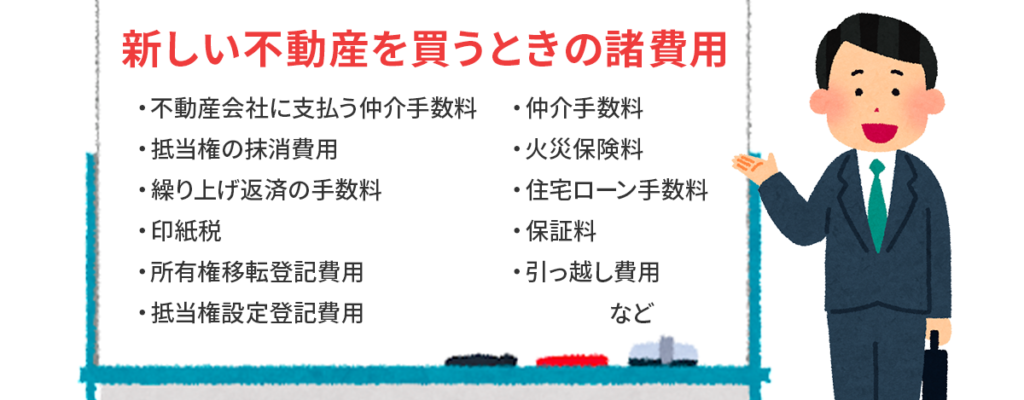

次に新しい不動産を買う時の費用ですが、今所有している不動産の時と同じ費用が掛かります。

- 印紙税

- 所有権移転登記費用

- 抵当権設定登記費用

- 仲介手数料

- 火災保険料

- 住宅ローン手数料

- 保証料

など

また、住宅の売買をするため、他にも税金がかかる場合があります。

例えば、買った不動産より、売った不動産の方が価格が高かった場合、不動産の買い替えによって利益が出た場合に所得税と住民税が加算されます。

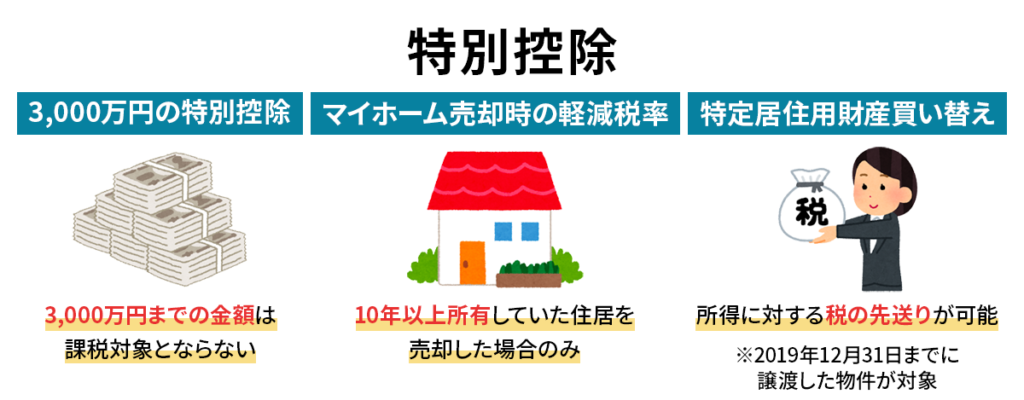

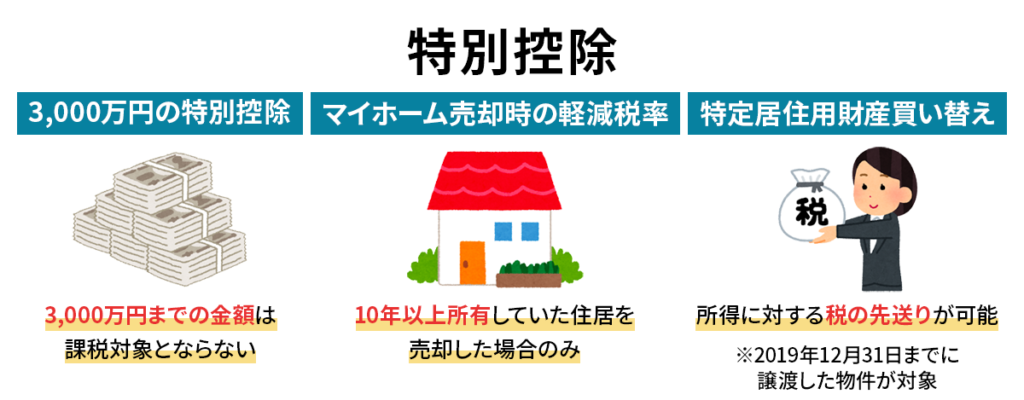

ただし、

- 3,000万円の特別控除の特例

- マイホームを売ったときの軽減税率の特例

- 特定居住用財産の買い替えの特例

などがありますので、売値が3,000万円以下であれば、そこまで気にしなくても問題ありません。

ただ、控除を受けるためには確定申告が必要になりますので気をつけましょう。

後は新しい家に引っ越すのですから、引っ越し費用も掛かります。

これらが、不動産の買い替え時にかかる費用です。

売却と購入の順序はどちらが良い?

不動産の売却と購入はどちらが先の方がいいのかというと、どちらにもメリットとデメリットがあります。

売却を先にした場合

メリット:先に売却しているため新居の予算額を具体的に決めることができる。二重ローンになる心配がない。

デメリット:新居がすぐに見つからない場合、仮住まいの場所が必要になり、引っ越しが2度になる可能性がある。仮住まいをしたくないために、新居選びを急いでしまう。

購入を先にした場合

メリット:新居選びに時間がかけられるため理想の家を探せる。引っ越しが1度ですむ。

デメリット:売却しようとしていた家がなかなか売れなかった場合二重ローンが発生する。急いで売ろうとして相場よりも安く売ってしまい、資金計画が狂う。

同時進行で行えるのが一番いいのですが、そこは運任せなところがありますので、ご自身でどちらを先にするかを決める必要があります。

不動産売買の流れ

次に不動産売買の流れについて見ていきましょう。

売却を先にするのか、購入を先にするのかで、流れは少し変わってきます。

売却を先にした場合

売却:物件の査定⇒不動産会社と媒介契約⇒物件の売り出し⇒売買契約の凍結締結⇒手付金の受け取り⇒残金の決算・物件の引き渡し

購入:資金計画を立てる⇒売却の売買契約の締結前後から新居の内覧・候補の絞り込み⇒売買契約の凍結締結⇒住宅ローンの申込み⇒手付金の支払い⇒残金の決算・物件の引き渡し

となります。つまり、どちらから始めても、最初に始めた方の売買契約の締結後から、もう片方を始めるという形になるということです。

購入を先にした場合

購入:資金計画を立てる⇒新居の内覧・候補の絞り込み⇒売買契約の締結⇒住宅ローンの申込み⇒手付金の支払い⇒残金の決算・物件の引き渡し

売却:物件の査定⇒購入の売買契約締結前後から不動産会社と媒介契約⇒物件の売り出し⇒売買契約の締結⇒手付金の受け取り⇒残金の決算・物件の引き渡し

失敗してしまう事例

不動産の買い替えで失敗しやすい点がいくつかあります。

家の売却での失敗事例

- 買い手の言いなりになってしまい売ってしまう

- 売り出し価格を高く設定してしまい売れ残る

- 売却にかかる費用を考慮せずに安い価格で売り出してしまう

- 近隣の類似物件の相場観を確認せずに安く売ってしまう

家の購入での失敗事例

- 購入後に家の破損(例えば雨漏りなど)が見つかり別途修繕費用が掛かる

- 固定資産税が高い家だった

- 手付金を払おうとしたものの銀行の1日の限度額を超えてしまい払えず、別の人に物件を取られてしまった

- 将来的な資産価値を考慮せずに購入する

- 住居後の近隣トラブル

以上のようなことは良くあることですので、十分に気をつけてください。

あと一つ付け加えるなら、売る時も買う時も仲介する不動産屋を適当に選ばないことです。

特に売る時は、どこの不動産屋でもいいわけですから、十分に吟味してから担当不動産屋を決めるようにしましょう。

買い替えに最適な時期

買い替えに最適な時期は2パターンあります。

1つは引っ越しシーズン前の売却です。

引っ越しシーズンは春と秋にありますので、その時期よりも少し前に売却を始めると、買い手が見つかりやすくなるでしょう。

もう1つは築10年前後での売却です。

住宅不動産の価値は、築10年を過ぎると新築時の約半分の価値に下がってしまいます。

そのため、その時期が来る前の売却がおすすめです。

ただ、新築3年目までは固定資産税が安くなるため、4年目以降に売却をした方がいいでしょう。

つなぎ融資

不動産の売買において、つなぎ融資というものも存在します。

これは、家の購入先行で動いている人が利用するものです。

家の購入を先行にした場合、家の売却が後になるため、2重の住宅ローンを支払わなくてはいけない期間が出てくる場合があります。

その負担をなくすことができるのが、つなぎ融資です。

つなぎ融資は、家の売却が完了するまでの一定期間融資を行ってもらい、新しい家の住宅ローンを支払うというもの。

つなぎ融資期間は、利息分のみを金融機関に支払うことになります。

その後、家の売却が終わったら、借りていた金額の一括返済をするのが決まりです。

ただし、つなぎ融資にもメリット・デメリットがあります。

メリットとしては、家の売却期間を確保できるため、急いで売却しなくてもよくなるという点や、家の購入先行をすることができるので欲しい物件の買い逃しが無くなる点です。

デメリットとしては、住宅ローンの金利よりは高いため余計な出費になるという点や、融資期間内に売却ができないと損をしてしまうという点です。

メリットデメリットはありますが、家の購入先行で動きたい場合には検討してみるのもいいかもしれません。

不動産売買の特例について

最後に、不動産売買における特例についても見ていきましょう。

「買い替えに必要な費用とは?」の項目でも少し触れましたが、特例には下記の3つがあります。これらを詳しく説明します。

・3,000万円の特別控除の特例

不動産の売却をする際に3,000万円までの金額は課税対象とならないというものです。例えば、売却益が5,000万円になった場合は、2,000万円が課税対象となるということになります。

ただし、適用される要件として「居住しなくなってから3年がたった年末までの売却」「解体から1年以内に売買契約を結んでいる」という項目がありますのでご注意ください。

・マイホームを売ったときの軽減税率の特例

この軽減税率を受けるためには、10年以上所有していた住居を売却した場合のみ受けることができます。3,000万円の特別控除と併用できるため、とてもお得だと言えるでしょう。ただし軽減税率を受けるためには、確定申告が必要です。

・特定居住用財産の買い替えの特例

この特例は2019年12月31日までに譲渡した物件が対象となるものです。もし対象期間に譲渡した物件の売却をした場合は、所得に対する税の先送りができます。ただ先送りができるだけですので、支払う義務は変わりません。

不動産を買い替えたい!失敗を避けて上手に買い替える方法のまとめ

以上が、不動産の買い替えで失敗を避けて上手にする方法でした。

どんな方法にもメリットデメリットはありますが、ご自身の状況と合わせて、どの方法がいいかを十分に検討してみて下さい。